Article publié le

LOUEUR EN MEUBLE NON PROFESSIONNEL (LMNP) : QUELLE FISCALITE ?

OPTIMISER VOS PLACEMENTS IMMOBILIERS - DEFISCALISER LOYERS - LOCATIONS EXONEREES

Ou encore comment disposer d’un revenu durable en payant le moins d’impôt possible tout en bénéficiant d’une belle exonération de plus-values pour les plus patients…

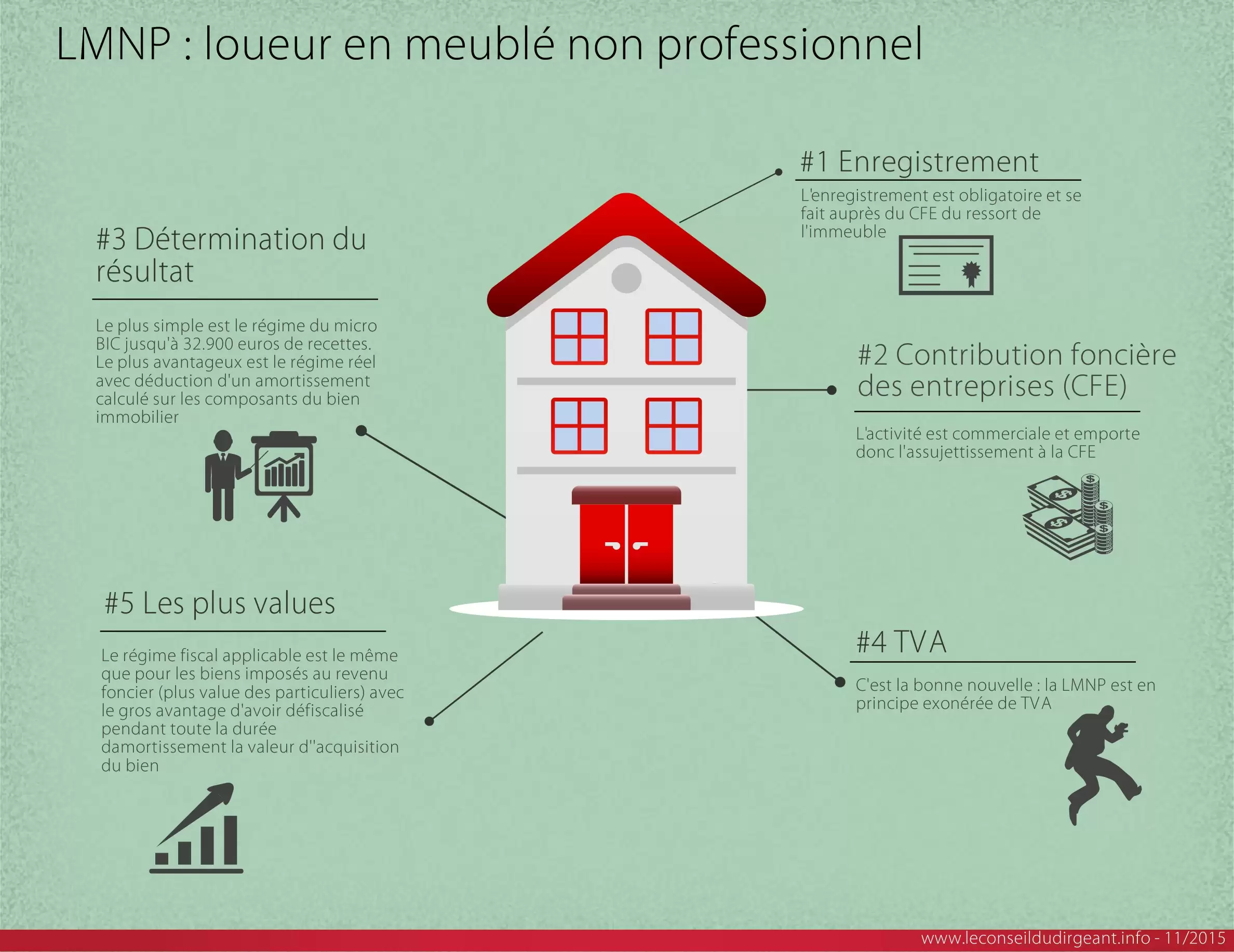

Posons le cadre fiscal de la LMNP : la location en meublé, réalisée à titre habituel, est une activité commerciale qui relève de la catégorie des Bénéfices industriels et commerciaux et non des revenus fonciers (ces derniers concernent les locations d’immeubles nus) ; Habituel par opposition à occasionnel en précisant que les locations saisonnières sont considérées comme habituelles.

Les locations meublées apportant un montant de recettes supérieur à 23 k€, pour des ressources excédant les autres ressources du foyer fiscal sont dites professionnelles : Je ne les traiterai donc pas dans ce blog. Pour plus d’explications générales sur les LMNP d’autres blogs sont nombreux à en parler, je m’attacherai donc à ne préciser que les questions délicates qui ne trouvent pas de réponse évidente sur internet.

Sur ce dernier point de nombreuses modifications règlementaires sont intervenues en 2015 et 2016 (jusqu'à octobre 2016) en cas de consultations d'autres sites, validez bien la date de mise à jour et la signature (évitez les signatures webmaster).

La réponse est clairement oui car l’activité est professionnelle (même si dite LMNP !) : c’est une activité qui nécessite des enregistrements comptables (même en micro !) et une déclaration fiscale. Pour ces raisons une déclaration d’existence doit être demandée mais uniquement pour l'obtention d'un numéro SIRET (et pas pour un numéro au RCS).

Après plusieurs tergiversations l’administration vient de préciser dans une instruction du 7/10/2015 (extrait §20) que c’est bien le Centre de formalité des entreprises qui est compétent, celui du lieu de l’immeuble (et non le domicile de son propriétaire). En cas d’immeubles dans plusieurs départements il faut donc déclarer son existence individuelle (imprimé Cerfa P0i) dans chaque département en qualifiant l’inscription de principale ou de secondaire.

Quelques démarches sont à faire à ne pas louper : ci après présentation vidéo en 1'20

La LMNP est par nature une activité civile mais assimilée fiscalement comme commerciale (comme son nom ne l’indique pas !) en raison des moyens matériels et humains mis en œuvre (si c’est le cas) et à ce titre son exploitant est soumis aux cotisations foncières (voir en ce sens BOI 12/09/2012 §20) Des cas d’exonérations sont possibles (habitation principale ou proche dépendance notamment). Cependant le texte fiscal étant ambigüe vous pouvez être appelé sur la taxe d'habitation surtout si vous y allez quelques jours dans l'année... C'est selon !

Il faut noter que la CFE n’est réclamée que l’année qui suit la déclaration d’existence.

Les plus-values réalisées par les loueurs non professionnels sont ceux des particuliers (exonération au delà de 22 ans de l’impôt sur le revenu et de 30 ans pour la CSG/RDS – abattements en deçà de ces durées) et ce alors même qu’une partie de l’investissement a été passé en charge comptable et donc en diminution de l’imposition par le biais des amortissements pratiqués.

En conclusion la LMNP est tout simplement très pertinente voire optimum - Bien mieux qu'en location nu (Revenus fonciers) - à condition de couvrir tous ses coûts en louant ponctuellement son logement (attention limitation à 120 jours si c'est votre résidence principale - et limitations particulières en certaines villes comme à PARIS)

quand on dispose d’un bon produit immobilier, source d’une rentabilité supérieure à 4 % et de belles perspectives de plus-values dans le temps et l'idée possible au futur de passer en LMP (professionnel) pour exonérer à terme la plus-value...

Le plus simple mais le moins avantageux

« Bénéficier » de la déclaration micro-entreprise, en deçà de 70.000 € (loi de finances 2018), auquel cas le résultat fiscal indiqué sur la déclaration de revenu est réduit de 50 % automatiquement par l’Administration fiscale. Attention l'augmentation récente du plafond est un cadeau empoisonné (très couteux !). Pensez que c'est le régime de droit par défaut tant il est "avantageux" pour l'Etat: autrement dit si vous n'optez pas pour la déclaration controlée vous êtes tenu au régime micro pour l'année !

Le plus futé

Opter pour la déclaration réelle des recettes et dépenses avant le 1er février de la première année d’existence (ou lors de la déclaration d’existence elle même), étant compris dans les dépenses toutes celles nécessaires à l’obtention des loyers avec la particularités des règles des BIC et notamment :

Prise en compte des frais de déplacements (indemnités kilométriques).

Il est donc facile de comprendre que dans ce deuxième cas, avec un peu d’organisation et de méthode, le résultat fiscal est minime voire se rapproche fortement de zéro !

Prenons un exemple : Lorsque le montant du loyer est équivalent au montant de l’annuité d’emprunt, en revenu foncier le bailleur (vous) est imposé sur le résultat obtenu par différence entre les loyers perçus et les seuls frais financiers et taxe foncières (outres quelques frais mineurs)… à un taux oscillant entre 30 % et 60 % (au plus 17.2 % csg/rds taux marginal d’impôt) alors même qu’aucune trésorerie n’est dégagée. En revenu BIC (LMNP) le résultat fiscal est quasi-nul.

Il est indispensable de bien compléter votre déclaration de revenu et joindre à votre imprimé le tableau d’amortissement. : un tableau spécifique est à produire en raison du plafonnement (et donc du report) de la déductibilité des amortissement au montant des loyers encaissés (plafonnés à 120 jours par an - #Projet loi ELAN) Rapprochez vous d’un expert-comptable à cet effet, tant pour son calcul que pour une meilleure optimisation du projet, ses honoraires seront largement compensés et vous aurez une tranquillité fiscale bien assurée.

En principe, bonne nouvelle, les locations de logements meublés à usage d’habitation sont exonérés de TVA sans possibilité d’option.

La taxe foncière est à payer par le propriétaire (le loueur ou bailleur).

hormis si vous utilisez le bien loué à titre personnel, il n'y a pas de doublon entre la taxe d'habitation et la CFE : voir notre billet sur ce sujet

Sur la question sensible du RSI (aujourd'hui le SSI ou URSSAF) : l’article L613-1 du Code de la Sécurité Sociale §8 précise que sont affiliés les "personnes exerçant une activité de location directe ou indirecte de locaux d’habitation meublés ou destinés à être loués meublés à titre professionnel au sens du 2 du IV de l’article 155 du code général des impôts" (= LMP). Sur cet article on en déduit que les loueurs en meublé non professionnels ne sont pas affiliés – le risque n’étant cependant pas nul d’une affiliation à tors lors de la déclaration d’existence, prenez conseil dans ce dernier cas avec un expert-comptable : il est musclé à la gestion du RSI. Attention : en cas de bénéfices (supérieurs aux amortissements de l'exercice et des amortissements antérieurs reportés en avant) vous devrez payer les prélèvements sociaux (17.2 %) : automatiques quand votre déclaration IRPP est bien complétée.

Attention cependant si vous dépassez le seuil de 23 k€ (sans sépasser 82.8 k€) alors même que vous ne remplissez pas les conditions (fiscales) d'une Location meublée professionnelle, vous devez opter soit pour le régime des indépendants (SSI/URSSAF) soit pour le régime général d'URSSAF (60 % des recettes) bien que je ne perçois pas l'intérêt de ce dernier choix qui me paraît couteux : précisions très utiles sur le site Urssaf.